ถ้าพูดถึงวัยทำงานในยุคนี้ก็คงจะหนีไม่พ้นกลุ่มคน ที่กำลังก่อร่างสร้างตัวเพื่ออนาคตอันสดใส และหลายคนน่าจะเคยได้ยินเรื่อง “ประกันสะสมทรัพย์” กันมาบ้างแน่ๆ โดยอาจคิดว่าเป็นเรื่องของคนมีอายุ หรือคนมีครอบครัวแล้วเท่านั้น แต่จริงๆ ไม่ใช่เลย ประกันสะสมทรัพย์ก็สำคัญสำหรับคนวัยทำงานทั้ง first jobber หรือคนทำงานทั่วไปเช่นกัน ส่วนคำถามที่ว่า ‘ทำไมมนุษย์เงินเดือนต้องมีประกันสะสมทรัพย์’ เรามาหาคำตอบไปพร้อมกันเลยดีกว่า

การทำประกันสะสมทรัพย์ถือเป็นหนึ่งในวิธีวางรากฐานทางการเงินให้แข็งแรง และมนุษย์เงินเดือนสามารถเริ่มซื้อได้เลยไม่ว่าจะมีเงินน้อยหรือมาก เพราะมีแผนให้เลือกหลากหลายตั้งแต่จ่ายหลักพันต่อเดือนไปจนถึงหลักหมื่นตามที่ต้องการ อีกทั้งยังมีความคุ้มครองชีวิตให้อีกด้วย และเมื่อครบกำหนดสัญญาก็จะได้รับเงินคืนตามที่ระบุไว้ตามเงื่อนไขของกรมธรรม์ โดยเงินก้อนนี้สามารถนำไปใช้ตามเป้าหมายชีวิตที่ตั้งไว้ เช่น เงินศึกษาต่อ เงินให้ลูก หรือ เงินเกษียณอายุ เป็นต้น

การทำประกันสะสมทรัพย์เหมือนมีโล่ป้องกันที่แข็งแกร่งให้กับชีวิต ที่ทำให้วางใจได้ว่าหากเกิดเหตุการณ์ไม่คาดฝันขึ้นมา เช่น เจ็บป่วยร้ายแรง หรือ สูญเสียคนสำคัญในชีวิต เงินจากประกันชีวิตแบบสะสมทรัพย์จะช่วยแบ่งเบาภาระทางการเงินเป็นอย่างดี เป็นเหมือนการเก็บเงินไว้ใช้ยามฉุกเฉิน นอกจากนี้ หากครบสัญญายังได้รับเงินก้อนใหญ่ตามเงื่อนไขกรมธรรม์ด้วย

ทุกการลงทุนมีความเสี่ยงเสมอ แต่การลงทุนด้วยประกันสะสมทรัพย์มีความเสี่ยงต่ำเมื่อเทียบกับการลงทุนในหุ้นหรือคริปโตที่มีความผันผวนทางตลาด เพราะประกันสะสมทรัพย์มีเงื่อนไขระบุไว้ชัดเจนว่าจะได้ผลตอบแทนเท่าไหร่ ตอนไหน ตามเงื่อนไขอะไรบ้างที่ระบุไว้ในกรมธรรม์ ต่อให้ตลาดทางการเงินผันผวนผลตอบแทนที่ได้จะยังคงเท่าเดิม การลงทุนด้วยประกันสะสมทรัพย์เลยเหมาะกับผู้ที่ต้องการความมั่นคง

ในฐานะมนุษย์เงินเดือนผู้มีหน้าที่ต้องเสียภาษี ประกันสะสมทรัพย์ก็เป็นหนึ่งในทางเลือกที่ดีสำหรับใช้ประหยัดค่าภาษีที่ต้องจ่าย เพราะนอกจากจะใช้ออมเงินและคุ้มครองชีวิตแล้ว ยังนำเบี้ยประกันไปลดหย่อนได้สูงสุดไม่เกิน 100,000 บาทตามที่กฎหมายกำหนด นับว่าเป็นการลงทุนที่คุ้มค่าสำหรับมนุษย์เงินเดือนเพราะไม่ต้องเสียเงินต้นไปเปล่าๆ อีกทั้งยังการันตีได้รับเงินคืนระหว่างสัญญา ตามแผนประกันที่เลือกซื้อ

ถ้าคุณเป็นคนหนึ่งที่อยากเห็นเงินงอกเงยจากการออมทรัพย์พร้อมได้รับการป้องกันความเสี่ยงให้ตัวเอง หรือ คนที่คุณรักควบคู่กันไปด้วย การเลือกใช้ ‘ประกันสะสมทรัพย์’ ถือเป็นไอเดียที่ดีอย่างมาก เพื่อให้เห็นภาพชัดเจนยิ่งขึ้น นี่คือ 2 ประโยชน์ของการทำประกันสะสมทรัพย์เมื่อมนุษย์เงินเดือนเลือกซื้อ

เมื่อมีรายได้เข้ามาหลายคนก็จะนำเงินไปใช้ตามแผนที่วางไว้ ซึ่งการทำประกันสะสมทรัพย์จะช่วยปกป้องเงินจากการใช้เงินเกินตัว เพราะประกันสะสมทรัพย์มีเงื่อนไขสำคัญว่าต้องจ่ายเบี้ยประกันอย่างสม่ำเสมอตามที่กำหนดในสัญญา วิธีนี้เลยช่วยปกป้องเงินจากการใช้เงินเกินความจำเป็น เพราะมีเป้าหมายการเงินชัดเจนว่าจะนำเงินไปทำอะไรบ้าง หนึ่งในนั้นคือการส่งเบี้ยประกัน เลยเกิดวินัยในการออมเงินอย่างสม่ำเสมอ และช่วยให้สามารถเก็บสะสมเงินไว้ใช้ตามเป้าหมายได้อย่างมั่นคง

ชีวิตที่เจอวิกฤตแบบหนักหนาสาหัสแล้วไม่มีอะไรคุ้มครองความเสี่ยงไม่ใช่เรื่องดีเลย แต่ถ้ามีประกันสะสมทรัพย์เอาไว้ก็จะช่วยแบ่งเบาภาระการเงินให้คุณได้ สมมติว่า คุณจ่ายเบี้ยประกันครบตามที่ระบุเอาไว้ในสัญญา แล้วถึงเวลาที่ได้รับเงินคืนระหว่างสัญญาพอดี ก็สามารถนำเงินที่ได้คืนนั้นมาหมุนต่อหรือนำไปวางแผนการเงินในชีวิตต่อได้

ถึงแม้ว่าประกันสะสมทรัพย์จะเป็นการลงทุนที่มีความเสี่ยงต่ำและได้ผลตอบแทนที่แน่นอน แต่ก็ควรพิจารณาให้ถี่ถ้วนก่อนการตัดสินใจซื้อ เพราะประกันสะสมทรัพย์แต่ละแผนมีเงื่อนไขของผลตอบแทนที่ต่างกัน

ประกันสะสมทรัพย์มีทั้งแบบจ่ายเบี้ยประกันระยะสั้นตั้งแต่ 1 ปี และแบบที่จ่ายเบี้ยประกันระยะยาวตั้งแต่ 5 ปีขึ้นไปจนถึง 10 ปี จึงต้องพิจารณาว่าการจ่ายเบี้ยประกันแบบไหนถึงจะตอบโจทย์กับตัวเองมากที่สุด เช่น ต้องการลดหย่อนภาษี ควรเลือกแผนประกันที่ให้ความคุ้มครอง 10 ปีขึ้นไป หรือทำอาชีพฟรีแลนซ์ ไม่มีงานประจำ ควรเลือกแผนที่จ่ายเบี้ยระยะสั้น แต่ได้ความคุ้มครองยาว

ควรประเมินความสามารถทางการเงินว่าจะจ่ายเบี้ยประกันได้ตลอดอายุสัญญาไหม เพราะถ้าจ่ายเบี้ยประกันไม่ไหวต้องเวนคืนประกัน นอกจากความคุ้มครองตามเงื่อนไขของประกันต้องหยุดลงแล้ว ยัง อาจเสียสิทธิ์ด้านภาษีที่เคยลดหย่อนอีกด้วย สมมติว่า มีรายได้ต่อเดือน 30,000 บาท มีค่าใช้จ่ายประจำคือ 9,000 บาท ถ้าจะซื้อประกันควรเลื้อกเบี้ยที่จ่ายไม่เกินปีละ 15,000 บาท (เฉลี่ยประมาณเดือนละ 1,300 บาท) วิธีนี้คุณเลยจะได้มีประกันไว้คุ้มครอง และใช้จ่ายเงินในด้านอื่นๆ ควบคู่กันไปด้วย

ถึงประกันสะสมทรัพย์จะมีผลตอบแทนที่แน่นอน แต่ก็อย่าลืมเช็กด้วยว่าผลตอบแทนตอบโจทย์ด้วยไหม เช่น อยากซื้อประกันที่คุ้มครองตัวเอง และต้องการเงินไปลงทุนต่อ ก็ควรเลือกแผนที่ให้เงินคืนระหว่างสัญญาสูง เป็นต้น

เพราะ heygoody เข้าใจเป็นอย่างดีว่าแต่ละคนมีไลฟ์สไตล์และความต้องการที่แตกต่างกันในด้านการวางแผนการเงิน ดังนั้น heygoody โบรกเกอร์ประกันออนไลน์จึงมีครบทุกประกันที่เหล่ากู๊ดดี้กำลังมองหา เพื่อให้ตอบโจทย์ความต้องการของแต่ละคน โดยมีแผนประกันสะสมทรัพย์ให้เลือกมากกว่า 7 แผน เบี้ยเริ่มต้นหลักพันและให้เลือกซื้อออนไลน์ได้เองง่ายๆ ตลอด 24 ชั่วโมงจะมีอะไรบ้าง ไปดูกันเลย

ประกันสะสมทรัพย์ที่เหมาะกับคนทำงานฟรีแลนซ์ ซึ่งอยากได้ความคุ้มครอง ใช้สิทธิ์ลดหย่อนภาษี และได้เงินคืนจากกรมธรรม์ แต่ไม่อยากจ่ายเบี้ยระยะยาว เพราะรายได้ไม่คงที่ การจ่ายเบี้ยประกัน 1 ปีแต่ได้ความคุ้มครองถึง 10 ปีจึงคุ้มที่สุด

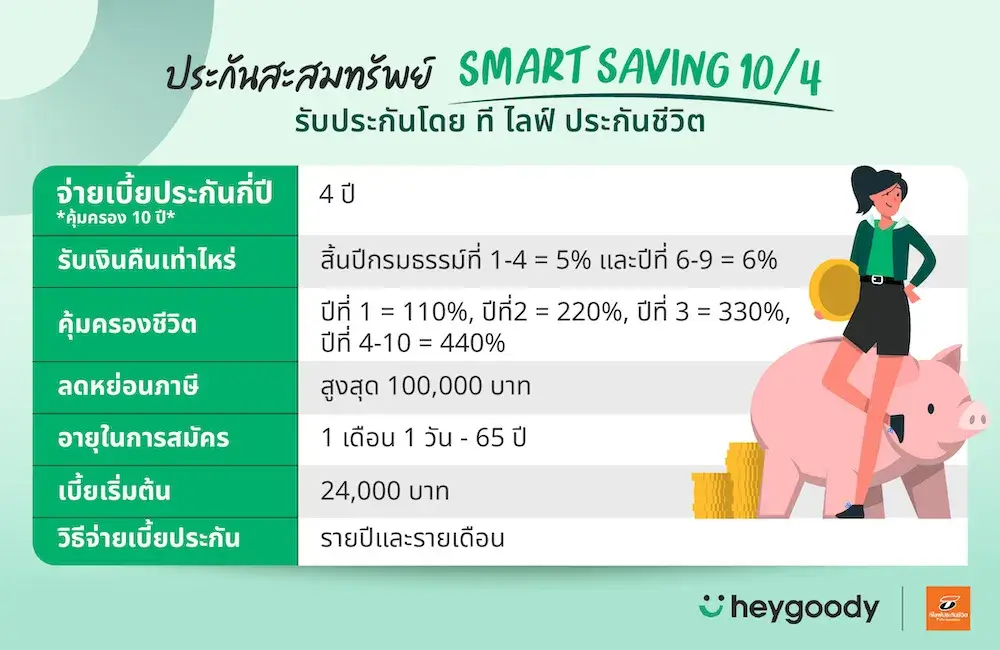

ประกันสะสมทรัพย์นี้เหมาะสำหรับคู่รักที่ต้องการเริ่มวางแผนการเงินให้ลูกตั้งแต่เนิ่นๆ โดยสามารถเริ่มทำประกันให้ลูกได้ตั้งแต่อายุเพียง 1 เดือน เพื่อสะสมเงินก้อนสำหรับอนาคต ไม่ว่าจะเป็นเพื่อการศึกษาในระยะยาวหรือการใช้จ่ายในการเริ่มต้นของวัยผู้ใหญ่

ประกันสะสมทรัพย์ที่เหมาะกับคนที่เป็น ‘เดอะแบก’ ของครอบครัว เป็นผู้จัดการรายจ่ายทุกอย่างภายในบ้าน ทั้งรายจ่ายตัวเองหรือคนในครอบครัว แน่นอนว่าจะมีรายจ่ายประจำปีหรือเดือนไว้แล้วว่าเป็นจำนวนเท่าไหร่ การได้เงินคืนในจำนวนสูง ก็จะช่วยเสริมภาพคล่องให้หมุนได้ดีขึ้นได้กว่าเดิม

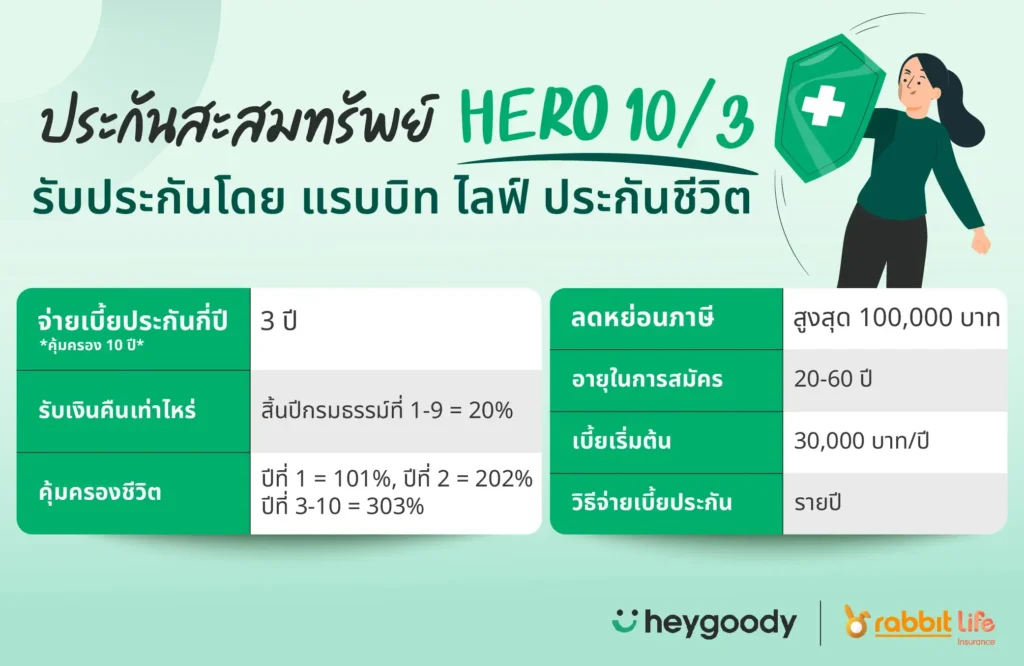

ประกันสะสมทรัพย์ที่สมัครได้ถึงอายุ 80 ปีนี้จึงเหมาะกับคนทุกวัย รวมถึงผู้ที่เกษียณอายุแล้วแต่ยังมีรายได้จากการทำธุรกิจส่วนตัว เพราะแผนนี้ช่วยให้สามารถวางแผนการเงินเพื่ออนาคตได้อย่างมั่นคง โดยใช้จ่ายเบี้ยสั้นเพียง 3 ปี แต่ได้รับความคุ้มครองยาวนานถึง 10 ปี ช่วยเพิ่มความอุ่นใจในด้านการเงินและสามารถใช้เป็นมรดกให้กับคนที่รักได้อย่างยั่งยืนอีกด้วย

ประกันสะสมทรัพย์ที่เหมาะกับคนที่สามารถจัดการรายจ่ายประจำปีได้โดยไม่ต้องพึ่งพาเงินคืนหรือสภาพคล่องทางการเงินระหว่างปี คือวางแผนการเงินมาไว้แล้ว มีเงินสำรองฉุกเฉินไว้ 6 เท่าของรายจ่าย และมีกระแสเงินสดที่คล่องมือ เพราะประกันแผนนี้จะจ่ายเงินก้อนใหญ่ปลายปีที่ 404%

ประกันสะสมทรัพย์ที่เหมาะกับคนที่ไม่อยากจ่ายยอดสูงๆ ทีเดียวในสิ้นปี แต่อยากจ่ายรายเดือน ซึ่งไม่จำเป็นต้องใช้บัตรเครดิตจ่ายไปก่อนแล้วผ่อนกับธนาคาร เพราะสามารถทยอยจ่ายได้เลยกับบริษัทประกัน ทำให้คุณสามารถวางแผนการเงินประจำเดือนควบคู่ไปกับการมีประกันชีวิตไปพร้อมๆ กันได้

ประกันนี้สะสมทรัพย์ที่เหมาะคนที่ต้องการเงินคืนระหว่างปีในอัตราสูง โดยจะได้รับเงินคืนตั้งแต่ 20% ถึง 100% ของทุนประกันในปีหลังๆ ทำให้มีโอกาสใช้เงินคืนที่ได้ทุกปีไปลงทุนต่อยอดสร้างผลตอบแทนให้งอกเงย แถมยังได้ความคุ้มครองในระยะยาวควบคู่กันไปด้วย

สรุปได้ว่าประกันสะสมทรัพย์เป็นการออมเงินรูปแบบหนึ่งที่มาพร้อมความคุ้มครองชีวิต ซึ่งแตกต่างจากการออมเงินในธนาคารเพราะไม่สามารถถอนออกก่อนครบกำหนดได้ และจะได้ผลตอบแทนเต็มที่เมื่อครบสัญญาเท่านั้น นอกจากนี้ ยังสามารถนำเบี้ยประกันสะสมทรัพย์ไปลดหย่อนภาษีได้ ถือเป็นการสร้างวินัยการออมและวางแผนการเงินในอนาคต รวมถึงหากเกิดเหตุไม่คาดฝัน ผลประโยชน์สามารถส่งต่อให้ทายาทได้เช่นกัน